Поведінкова економіка: це ваш мозок на грошах

Протягом десятиліть економісти не знаходили особливих заслуг у зв’язку психології з фінансами. Це змінилося, коли молодий професор економіки з Чиказького університету Річард Талер представився двом ізраїльським психологам Даніелю Канеману та Амосу Тверському. Разом їм приписують основу поведінкової економіки.

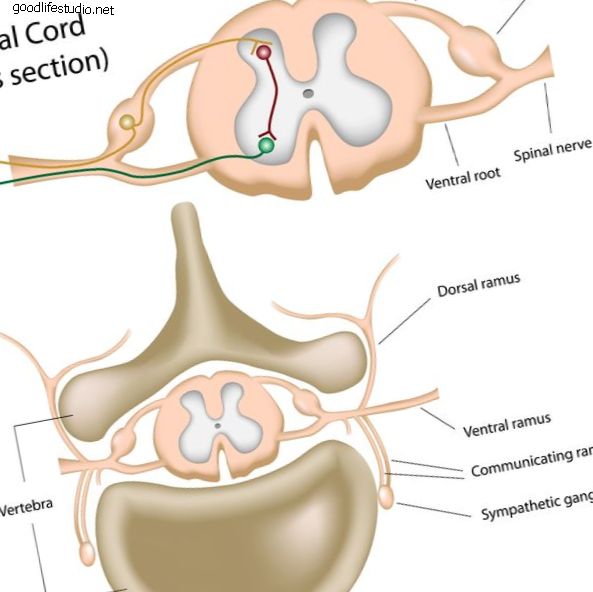

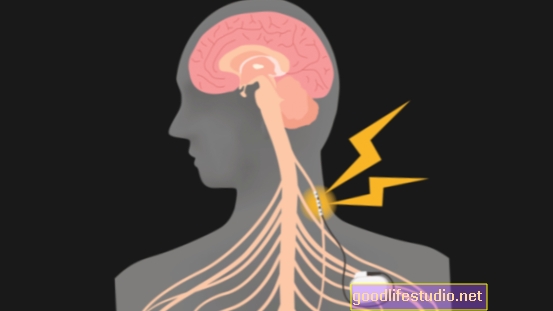

Поведінкова економіка та її близький двоюрідний брат, нейроекономіка, поєднує дисципліни нейронауки, економіки та психології для вивчення того, як люди приймають фінансові рішення.

Використання психології, щоб врятувати вас від себе, підкаст Національного громадського радіо пояснює походження та розвиток поведінкової економіки. Канеман, лауреат Нобелівської премії з економіки 2002 року, вивчав те, що він назвав "ілюзією обгрунтованості", тобто наше судження може бути дуже помилковим, хоча ми останні визнали це.

Наприклад, коли потенційний роботодавець розглядає кандидата на роботу, він часто зважує співбесіду, найважче під час прийняття рішень, вибір, який знову і знову виявляється помилковим. Двічі я наймав людей насамперед на основі вражаючого інтерв'ю, лише щоб відпустити їх під час випробувального терміну. Іншого разу (після спалення) я найняв другого, хто зайняв друге місце, бо її досвід та повноваження були найкращими. Ця людина виявилася золотою.

Канеман та Тверський вказали на безліч інших помилок, які люди часто роблять при прийнятті рішень, пояснюючи, чому нас так легко всмоктувати розумний маркетинг або найпідступніші продавці кредитних карток. Мені було захоплююче прочитати їхнє пояснення „закріплення упередженості”:

Виявляється, щоразу, коли ти потрапляєш під чисельність, ти впливаєш на це число незалежно від того, чи маєш ти намір впливати чи ні.

Ось чому, наприклад, мінімальні платежі, запропоновані на рахунку вашої кредитної картки, як правило, низькі. Ця цифра визначає ваші очікування, тож ви платите менше рахунку, ніж могли б, інакше, ваш інтерес продовжує зростати, а компанія, що видає кредитну картку, заробляє більше грошей, ніж, якби у вас не було на ваші очікування низької кількості.

Хлопче, чи це змушує мене почуватись безглуздо. Кожного разу, коли я плачу за рахунком за кредитною карткою, я повинен нагадувати собі, що найкраще сплатити якомога більше всієї справи якомога швидше. Але, як гіркі ліки, я волію ні, і така низька кількість манить.

У 1980-х Талер, Канеман і Тверський:

... почали публікувати свої ідеї - інтеграція психологічних досліджень та економіки з новим дефектним керівником центру. Але спочатку основні економісти в основному відкидали цю роботу.

Основним суперечливим твердженням, зазначає Талер, було припущення, що люди є менш ніж абсолютно раціональними, коли справа доходить до прийняття рішень. Протягом більшості ХХ століття, і здебільшого навіть сьогодні, люди, уявлені економістами і поставлені в центр їхніх економічних моделей, мали спок-раціональність.

Ну, я завжди любив містера Спока, але в кращому чи гіршому відношенні більшість із нас більше схожі на недосконалого, романтичного, занадто людського, Кірка.

Що ми можемо зробити, щоб повернути довіру до наших можливостей прийняття фінансових рішень?

> Одна справа - вирішити своє занепокоєння, щоб ми використовували наш вищий мозок для мислення і не дозволяли надмірно збудливому мозку рептилій правити.

> Якщо ви знаєте, що найкраще заощадити певну суму із зарплати, налаштуйте автоматичний депозит, щоб перейти на ощадний рахунок. Таким чином рішення приймається один раз, і вам не доведеться переконувати себе знову і знову, щомісяця.

> Знаючи, що можливо, ваші перші інстинкти можуть бути помилковими, як, наприклад, рішення продати свої акції в дні рецесії, є гарною ідеєю отримати другу думку; бажано від експерта, як від сертифікованого фінансового планувальника.

Фото надано bitzcelt через Flickr